¿Cuáles son los barrios más lujosos y exclusivos de la región Metropolitana -y de Chile-? Esa es la pregunta que respondieron desde la consulta inmobiliaria Colliers, quienes destacaron los tres sectores con el mayor precio por metro cuadrado (m2) de la capital.

“El proyecto de Presupuesto 2026 castiga la inversión, la actividad y el empleo”, sentenció el presidente de la Cámara Chilena de la Construcción (CChC), Alfredo Echavarría, en la presentación del informe Macroeconomía y Construcción.

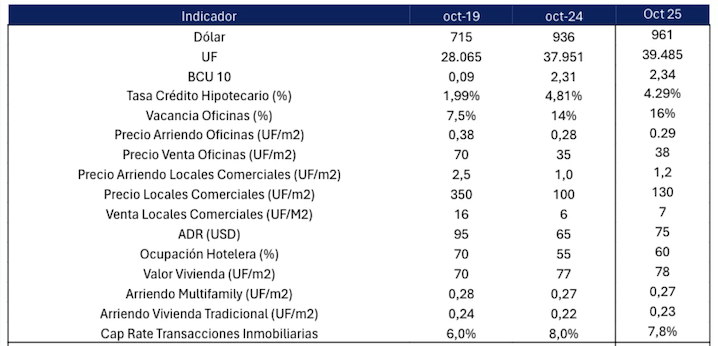

El centro de la comuna de Santiago y parte de la intersección con la comuna de Providencia fueron algunos de los sectores más afectados por las manifestaciones que ocurrieron a partir del 18 de octubre de 2019, cuando sucedió el denominado “estallido social”.

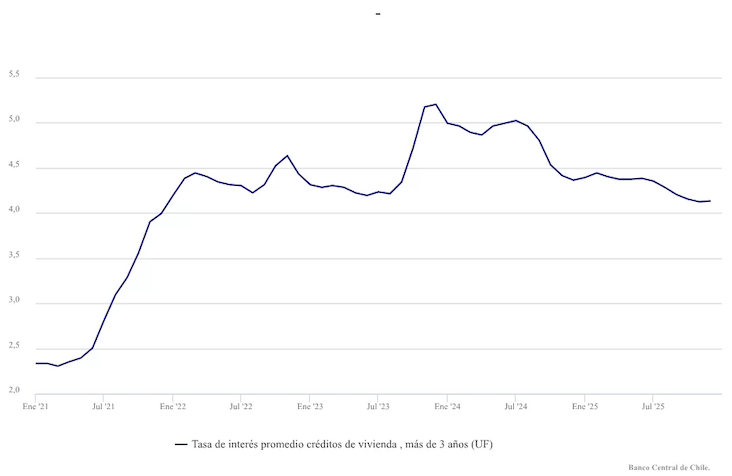

El vicepresidente de Colliers, Reinaldo Gleisner, explicó en Mercado Central de Radio Pauta que la recuperación del sector se debe principalmente al subsidio a la tasa de interés y al programa estatal FOGAES, que han impulsado las compras de departamentos bajo las 4.000 UF.

La Reserva Federal (Fed) de EE.UU. decidió este miércoles reducir en 25 puntos base su tasa de interés, marcando el inicio de un ciclo de relajación monetaria en 2025. En Chile, donde el mercado inmobiliario y otros sectores han enfrentado dificultades debido a las altas tasas de interés, el recorte de la Fed podría influir en las decisiones de inversión, tanto de capital extranjero como local.

Quizás hay que empezar a pensar más allá del comportamiento histórico del mercado y entender que las cosas cambiaron para siempre y para que el mercado residencial vuelva a recuperarse, las reformas vienen desde los subsidios pero también desde los cambios en las normativas que se vuelven obsoletas.

La banca, agrupada en la Asociación de Bancos de Chile (ABIF), reportó este lunes que ha aprobado más de 6 mil créditos con subsidio a la tasa hipotecaria, calificando de “exitosa” la iniciativa que apunta a los sectores medios y a la reactivación del mercado inmobiliario.